금융그룹 역대급 실적에도 '자린고비' 경영 왜?

입력 2021.09.09 06:00

수정 2021.09.08 10:58

사업 유지비 감축 '드라이브'

장기적 이익 체력 강화 속도

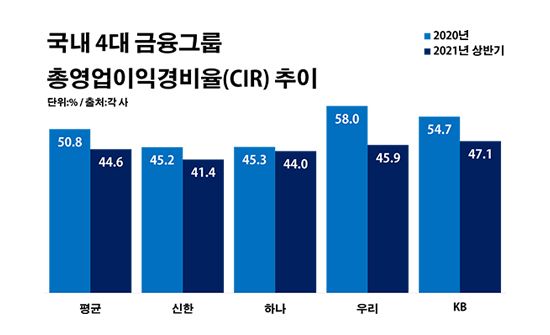

국내 4대 금융그룹 총영업이익경비율 추이.ⓒ데일리안 부광우 기자

국내 4대 금융그룹 총영업이익경비율 추이.ⓒ데일리안 부광우 기자

국내 4대 금융그룹이 벌어들인 돈에서 사업 유지비용으로 나가는 지출 비중이 올해 들어 일제히 절반 아래까지 떨어진 것으로 나타났다. 눈덩이처럼 불어난 이자 수익에 힘입어 역대급 호황을 누리고 있지만, 경영 방침은 오히려 자린고비에 가까웠던 셈이다.

금융권이 글로벌 금융위기 이후 찾아볼 수 없었던 수익성을 기록하고 있는 가운데, 이 같은 성적을 찰나의 호재로 끝내지 않고 장기간 유지하기 위한 체질 개선에 속도를 내는 모습이다.

9일 금융권에 따르면 올해 상반기 KB·신한·하나·우리금융 등 4개 금융그룹의 평균 총영업이익경비율(CIR)은 44.6%로 지난해보다 6.2%p 하락한 것으로 집계됐다. CIR은 은행 등 금융사에서 사용하는 대표적인 경영효율성 지표로, 영업이익에서 인건비나 점포 임차료 등 판매관리비가 차지하는 비율이다.

금융그룹별로 봐도 모든 곳의 CIR이 40%대로 진입했다. 신한금융의 CIR은 41.4%로 같은 기간 대비 3.8%p 낮아지며 최저를 나타냈다. 하나금융 역시 44.0%로, 우리금융은 45.9%로 각각 1.3%p와 12.1%p씩 해당 수치가 떨어졌다. KB금융의 CIR도 47.1%로 6.2%p 하락했다.

금융그룹의 이런 비용 절감은 눈부신 실적 개선 흐름 속에서 이뤄진 결과여서 한층 눈길을 끈다. 지갑은 예전보다 훨씬 두꺼워졌지만 씀씀이는 오히려 위축됐다는 뜻이다. 실제로 조사 대상 금융그룹이 올해 상반기에 거둔 순이익은 9조910억원으로 전년 동기 대비 46.5% 급증했다.

배경에는 신종 코로나바이러스 감염증(이하 코로나19) 사태 이후 밀려드는 대출이 자리하고 있다. 대출이 빠르게 늘면서 이자로 벌어들인 돈이 크게 불어난 덕분이다. 4대 금융그룹의 순이자이익은 16조3342억원으로 같은 기간 대비 12.6%나 늘었다.

◆10년 만에 'ROE 10%' 기대감

금융그룹이 호실적에도 불구하고 허리띠를 졸라매고 있는 건 장기적 관점에서의 경영 관리로 풀이된다. 언젠가 코로나19가 안정화 단계로 접어들면, 지금 금융사가 누리고 있는 반사이익도 자연스레 사라질 공산이 크다. 오히려 코로나19 금융지원 조치로 억눌려 있던 위험이 수면 위로 떠오를 수 있다는 점에서, 금융권에서는 앞으로에 대한 긴장감이 더 크다.

아울러 근래 들어 유래를 찾아볼 수 없는 수익성 지표에 대한 기대감도 금융그룹의 비용 감축에 힘을 보태는 요인이 되고 있다는 해석이다. 글로벌 금융사에 버금가는 성과가 가시권에 들어오자 한층 고삐를 죄고 있다는 얘기다.

4대 금융그룹의 올해 상반기 평균 자기자본이익률(ROE)은 11.6%로 지난해보다 3.6%p 상승했다. ROE는 회사가 자기자본을 활용해 얼마나 수익을 내고 있는지 보여주는 수치로, 대표적인 경영효율성 지표로 활용된다.

이들의 ROE가 두 자릿수 대를 찍었던 건 2011년이 마지막이다. 또 10% 이상의 ROE는 글로벌 금융그룹을 가르는 변곡점으로 여겨지는 수치이기도 하다. 연간 ROE 10% 달성에 더욱 욕심이 날 수밖에 없는 이유다.

금융권 관계자는 "그 동안 국내 금융사들의 경쟁력을 평가할 때 낮은 ROE가 늘 논란이 돼 왔던 만큼, 수익 구조 안정화를 이루기 위한 금융권의 노력은 더욱 가속화할 것"이라고 말했다.