'3전 4기' MG손보 인수전, 메리츠화재 '깜짝 등판'

입력 2024.08.10 06:00 수정 2024.08.10 08:00

3차 예비입찰 참여한 PEF 2곳과 함께 참여

"빅5 손보사 참여로 매각 분위기 바뀌어"

"조직 쇄신 성공 자신감 기반 동참했을 것"

MG손해보험 사옥과 메리츠화재 로고. ⓒ데일리안 DB

MG손해보험 사옥과 메리츠화재 로고. ⓒ데일리안 DB

MG손해보험이 기업 매각 과정에서 세 번의 고배를 마신 후 네 번째 도전에 나섰다. 다만 이번 재입찰에 빅5 손해보험사 중 한 곳인 메리츠화재가 깜짝 등판하며 새 국면을 맞는 모습이다.

10일 금융권에 따르면 MG손보 매각 주관사인 삼정KPMG가 지난 8일 재입찰 절차를 마감한 결과 메리츠화재가 MG손보 인수의향서를 제출한 것으로 알려졌다. 지난 3차 매각 당시 예비입찰에 참여했던 국내 사모펀드(PEF) 데일리파트너스와 외국계 PEF JC플라워도 참여했다.

현재 시장에서는 MG손보의 매각가를 2000억~3000억원으로 평가하고 있지만, 낮은 재무 건전성 탓에 정상화를 위해선 최대 1조원을 투입해야 한다는 전망이다.

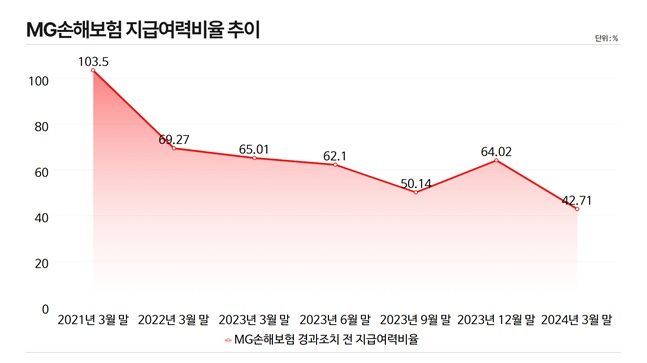

MG손보의 낮은 지급여력비율(K-ICS)은 매각 입찰에서 걸림돌로 매번 작용해왔다. MG손보의 지난 3월 말 기준 경과조치 전 K-ICS 비율은 42.71%로 보험업법상 기준치인 100%를 비롯, 금융당국의 권고 수준인 150%에 비해 한참 못 미치는 상황이다.

MG손해보험 지급여력비율 추이. ⓒ데일리안 황현욱 기자

MG손해보험 지급여력비율 추이. ⓒ데일리안 황현욱 기자

다만 MG손보 매각 관련해 금융위원회부터 위탁을 받은 예금보험공사는 최대 4000억원 규모의 자금지원 카드를 꺼내든 만큼, 이번 매각은 그간 매각전과 다르다는 평이다.

보험업계 관계자는 "빅5 손보사 중 한곳인 메리츠화재의 참전으로 MG손보 입찰 분위기가 아예 바뀌었다"라며 "과거와 다르게 매각 가능성이 한껏 커진 것은 사실"이라고 말했다.

또한 주식 매각(M&A) 또는 자산부채이전(P&A) 방식으로 MG손보 매각을 진행하는 만큼, 인수에 대한 부담감도 줄어들었단 평가다. P&A는 부실 금융기관을 정리하는 방식 중 하나로 우량 자산과 부채를 선별적으로 인수하는 방식이다. 메리츠화재가 이 방식으로 MG손보를 인수할 경우 메리츠화재는 MG손보의 부실 자산을 인수하지 않아도 된다.

예보 관계자는 "MG손보 재공고 입찰에는 3개사가 참여했다"며 "응찰사에 대한 계약 이행능력 평가 및 예정가격 충족 여부에 대한 검토 등을 거쳐 낙찰 여부를 결정할 예정"이라고 전했다.

금융권에서는 메리츠화재의 MG손보 인수전 참여에 대해 놀랍다는 입장이다. 메리츠화재는 지난 2015년부터 조직 쇄신을 성공적으로 진행한 적이 있다. 자사 사례를 기반으로 MG손보의 경영정상화가 가능할수도 있단 자신감에 인수전을 참여한 것으로 평가하고 있다.

실제로 메리츠화재는 지난 2015년 김 부회장 취임 이후 매년 사상 최대 실적을 달성하고 있다. 지난해 메리츠화재 당기순이익은 1조5670억원을 기록하며 삼성화재(1조7554억원)에 이어 손보업계 2위를 차지했다.

또한 올해 1분기 메리츠화재는 별도기준 4908억원의 당기순익을 기록했다. 이는 삼성화재(6838억원)와 DB손해보험(5834억원) 순으로 손보업계 3위를 차지한 바 있다.

금융권 관계자는 "메리츠화재는 2015년 김용범 부회장이 취임하면서 강도 높은 체질 개선과 조직 개편 등을 했고, 쇄신 성공을 한 사례가 있는 보험사"라며 "조직 쇄신 성공으로 메리츠화재가 매년 최대실적을 기록하고 있는만큼, MG손보도 쇄신을 통해 가꿀 수 있다는 자신감을 표한 것"이라고 전했다.

메리츠화재 관계자는 "자사는 모든 딜을 다 검토하고 있다"라며 "이번 거래도 가용 모든 정보를 분석해서 가능한 범위에서 입찰에 참여했다"고 입장을 밝혔다.