요동치는 시장 금리…은행 리스크 1년 새 2.5배 불었다

입력 2020.03.26 05:00

수정 2020.03.25 22:08

4대銀 잠재 위험액 2조 돌파…전년比 151.2%↑

제도 강화에 금융 불안까지…코로나19에 긴장감

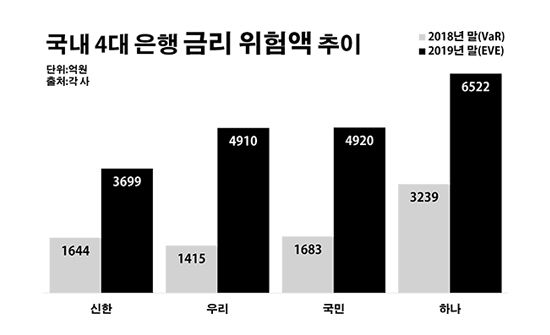

국내 4대 은행 금리 위험액 추이.ⓒ데일리안 부광우 기자

국내 4대 은행 금리 위험액 추이.ⓒ데일리안 부광우 기자

급격한 시장 금리 변화 시 국내 4대 시중은행에서 불거질 수 있는 잠재적 손실 규모가 1년 새 2.5배 넘게 불어난 것으로 나타났다. 리스크를 평가하는 잣대가 예전보다 높아진데다, 지난해부터 국내외 기준금리를 둘러싼 불확실성이 커지고 있는데 따른 악영향으로 풀이된다. 이런 와중 신종 코로나바이러스(이하 코로나19) 여파로 전 세계 금리가 곤두박질치기 시작하면서 은행들의 긴장감은 그 어느 때보다 커지고 있다.

26일 금융권에 따르면 지난해 말 신한·KB국민·우리·하나은행 등 국내 4개 은행들의 금리부 자본변동(이하 금리 EVE)은 총 2조51억원으로 집계됐다. 금리 EVE는 은행 입장에서 불리한 방향으로 단기간에 금리가 대폭 변했을 때 자본 상 발생할 수 있는 예상 위험을 수치화 한 지표다.

은행별로 보면 하나은행이 안고 있는 금리 리스크가 가장 큰 것으로 분석됐다. 하나은행의 금리 EVE는 6522억원으로 4대 은행 전체 액수 가운데 3분의 1 가까이를 홀로 차지했다. 반면 신한은행의 금리 EVE는 3699억원으로 비교적 적은 편이었다. 우리은행과 국민은행의 금리 EVE는 각각 4910억원과 4920억원으로 거의 비슷한 수준이었다.

이 같은 은행들의 금리 리스크 규모는 1년 전보다 두 배 넘게 확대된 것이다. 2018년 말까지 금리 연계와 연계된 금융사의 위험을 측정하는 지표는 금리 소요자기자본(이하 금리 VaR)이었는데, 이에 따른 조사 대상 은행들의 금리 위험은 총 7981억원이었다. 이와 비교하면 지난해 말 4대 은행들의 금리 위험은 151.2%(1조2070억원) 급증한 액수다.

이처럼 은행들의 금리 리스크가 커진 이유로는 우선 산출 방식 변경이 꼽힌다. 과거에 쓰이던 VaR보다 EVE가 금리 변동으로 인한 예측 손실을 좀 더 세부적으로 잡는 평가 잣대이기 때문이다. 금융감독원은 지난해 이를 골자로 하는 은행 금리 리스크 산출·관리시스템을 개편을 단했다.

금리 EVE는 금리 충격 시나리오를 ▲평행상승 ▲평행하락 ▲단기하락·장기상승 ▲단기상승·장기하락 ▲단기상승 ▲단기하락 등 여섯 가지로 다양화하고, 이중 은행 자본에 제일 큰 타격을 줄 것으로 관측되는 경우를 기준으로 잡는 방식이다. 반면 금리 VaR은 금리 상승과 하락 등 두 가지 시나리오에 따른 금리 위험만 계산해 왔다.

하지만 금융권에서는 은행들의 금리 리스크가 눈에 띄게 늘어난 배경이 오롯이 이런 제도적 요인 때문만은 아니란 분석이 제기된다. 실제로 지난해 글로벌 경기 침체 심화로 국내는 물론 주요국의 기준금리가 요동치면서, 금융시장의 불확실성이 부쩍 커진 여파가 작용했다는 설명이다.

이를 주도한 곳은 미국 중앙은행인 연방준비제도(Fed·연준)였다. 연준은 지난해 7월 금리를 2.25~2.50%에서 2.00~2.25%로 0.25%포인트 내렸다. 글로벌 금융위기를 겪은 이후 10년 7개월 만의 인하였다. 이어 9월과 10월에도 0.25%포인트씩 연속 인하를 단행, 기준금리를 1.50~1.75%까지 낮췄다. 그러자 한국은행도 같은 해 7월 1.75%에서 1.50%로, 10월에는 1.50%에서 1.25%로 1년 새 두 차례에 걸친 인하를 결정하면서 기준금리를 2016년 6월부터 2017년 11월까지 기록했던 기존 사상 최저치로 돌려 놨다.

문제는 올해 초부터 세계를 강타하고 있는 코로나19로 인해 기준금리가 다시 출렁이고 있다는 점이다. 예기치 못한 변수와 더불어 언제쯤 코로나19 여파가 잦아들지 모르는 여건이 지속되면서 은행들로서는 위험 관리에 비상이 걸린 모습이다.

당초 연준은 지난해 마지막 기준금리 인하 이후 당분간 금리를 동결하며 관망세를 이어가겠다는 뜻을 분명히 해 왔다. 그런데 최근 코로나19가 팬데믹 양상으로 확대되면서 금융시장이 출렁이자 금리 인하 기조로 급히 유턴한 모양새다. 연준은 이번 달 3일 금융 위기 이후 가장 큰 폭인 0.5%포인트의 정책금리 인하를 단행한데 이어, 15일에 1%포인트 추가 인하를 결정했다. 이에 미국의 정책금리는 0.00~0.25%까지 추락하게 됐다.

결국 한은도 지난 16일 임시 금융통화위원회를 열고 기준금리를 기존 연 1.25%에서 0.75%로 0.50%포인트 내리기로 했다. 우리나라 기준금리가 0%대로 진입한 것은 처음 있는 일이다. 이전까지 한은이 임시 금통위를 통해 기준금리를 내린 사례는 9·11 테러 직후인 2001년 9월과 금융위기 때인 2008년 10월뿐이었다.

시중은행 관계자는 "그래도 올해는 전 세계적으로 경기 회복 시그널이 잡히면서 기준금리도 지난해와 같은 큰 폭의 하락은 없을 것으로 예상되던 상황이었다"며 "그러나 코로나19로 이전보다 더한 기준금리 추락이 현실화하면서 은행 내부의 대응 움직임도 한층 분주해지고 있다"고 말했다.